Investeerimishoius on üsna mõttetu toode

Juhime tähelepanu, et artikkel on rohkem kui viis aastat vana ning kuulub meie arhiivi. Ajakirjandusväljaanne ei uuenda arhiivide sisu, seega võib olla vajalik tutvuda ka uuemate allikatega.

Veel mõned aastad tagasi üsna populaarsed olnud investeerimishoiused pole säästjatele soovitud tulu toonud – enam kui pooltel juhtudel ei saa neist mitte mingisugust tootlust.

Täna on viimane päev avada Swedbankis investeerimishoius nimega «USA pangad». Tegemist on investeerimistootega, mis annab võimaluse teenida tavahoiusest mõnevõrra kõrgemat intressi. Rõhud on sõnadel «võimaluse» ja «mõnevõrra».

Investeerimishoiuse minimaalne summa on 2000 eurot ja hoiustamisperiood üks aasta. Swedbanki teatel on investeerimishoiuse tingimuslik intress 0,40–0,80 protsenti, mis sõltub sellest, kui hästi läheb hoiuse alusvara, USA kolme suurpanga, Bank of America, JPMorgan Chase ja Wells Fargo aktsiatel. Selleks et saada intressi, peab alusvara väärtus aastaga tõusma vähemalt neli protsenti.

Investeerimishoiuse intress on üsna väike, 0,40–0,80 protsenti aastas, mis tähendab, et 2000 euro eest võib teenida kuni 16 eurot. Kuna intressitase on praegu ajaloo madalaimal tasemel ning sama suure tähtajalise hoiuse eest pakub Swedbank intressi vaid 0,38 protsenti aastas, siis võib ju öelda, et kehval ajal on ka vares laululind.

Tulumaks intressidelt

Investeerimishoiuselt on potentsiaalselt võimalik teenida ka suuremat tootlust. Eelnimetatud investeerimishoiusel on ka sõsarhoius «USA pangad riskipreemiaga», kust oleks soodsatel tingimuste realiseerumisel võimalik teenida intressi 2–5 protsenti, mis 2000 euro suuruse hoiuse korral teeks 40–100 eurot.

Häda on aga selles, et kõrgema intressi teenimiseks tuleb maksta riskipreemiat üks protsenti, mis 2000 euro suuruse hoiuse korral teeb 20 eurot. Seega maksimaalne võimalik tulu oleks tegelikult 80 eurot.

Teine häda on selles, et intresside teenimine pole garanteeritud, aga riskipreemiat tagasi ei saa. Seega võib riskipreemiaga investeerimishoiustelt ka raha kaotada.

Investeerimishoiuse kolmandaks miinuseks tavahoiuse ees on see, et erinevalt tavahoiuse intressidest tuleb investeerimishoiustelt teenitud intressidelt maksta ka tulumaksu. See tähendab, et eeltoodud maksimaalsetest võimalikest intressidest ei saa hoiustaja kätte mitte maksimaalselt 16 ja 80 eurot, vaid vastavalt 12,80 ja 64 eurot.

Tõsi, tulumaksu tuleb maksta vaid nende investeerimishoiuste eest, mis avati pärast 2011. aasta 1. jaanuari. Varem avatud investeerimishoiustelt teenitud intressidelt tulumaksu maksma ei pea. Enne 2011. aastat avatud ja tänaseks lõpetamata investeerimishoiuseid on järel vaid SEB panga investeerimishoius «Aasia tiigrid», mis lõpeb selle aasta juuni lõpus.

Investeerimishoiuse plussiks on asjaolu, et investeerimishoiuse põhiosa on kaitstud, mis tähendab, et eelnimetatud 2000 eurot jääb alles isegi juhul, kui hoiuse alusvara väärtus langeb.

Investeerimishoiuste hoiustamisperioodid on pikad, aga nagu juba öeldud, intress pole sugugi garanteeritud. Meie investeerimishoiuste ajalugu näitab, et pigem on garanteeritud intressidest ilmajäämine.

Finantsinspektsiooni värskest analüüsist selgus, et ajavahemikul 1. jaanuarist 2013 kuni 30. septembrini 2014 lõppenud investeerimishoiustest oli positiivse tootlusega 39 protsenti ehk vedi üle kolmandiku. Täpselt poole investeeringute tootlus oli null ja 11 protsenti oli neist negatiivse tootlusega. Negatiivse tootlusega saavad olla vaid riskipreemiaga investeerimishoiuste tootlused.

Investeerimishoiuste keskmiseks tootluseks kujunes 0,49 protsenti ehk enam-vähem samas suurusjärgus kui tähtajaliste hoiuste intress meie suurpankades.

Tegemist oli finantsinspektsiooni teise analüüsiga investeerimishoiuste kohta. Eelmine hõlmas ajavahemikku 1. jaanuar 2009 kuni 30. juuni 2011 – siis lõppenud investeerimishoiustest oli positiivse tootlusega vaid 16 protsenti hoiustest, negatiivse tootlusega 33 protsenti ja 51 protsenti hoiustest oli nulltootlusega. Keskmine tootlus oli siis miinus 0,46 protsenti.

Pärast eelmise analüüsi avalikustamist 2011. aasta suvel väitsid pangaspetsialistid, et inspektsiooni analüüs pole eriti pädev, sest suur osa tol perioodil lõppenud hoiustest avati enne kriisi ja lõppesid kriisi ajal. Pärast teise analüüsi valmimist võib aga kinnitada, et pole tähtis, kas investeerimishoiuse avamine toimub finantsturgude tõusu või alguse ajal, tõenäosus, et see positiivset tootlust annab, on igal juhul alla 50 protsendi.

Riskijulgete võimalused

Eelnevat kokku võttes võib öelda, et oma sääste investeerimishoiustesse paigutada erilist mõtet ei ole. Säästja paneb oma raha kinni vähemalt üheks aastaks (reeglina on hoiustamisperioodid kuni kolm aastat, harvemini kuni viieks aastat), aga tõenäosus sellelt mingit tulu saada on väike.

Hoiuste intressimäärad on üsna madalad igal pool, aga LHV pangas ja Bigbankis on aastane 2000 euro suuruse hoiuse intressimäär üks protsent, mis pole samuti teab mis summa, aga see intress on vähemalt garanteeritud ning intressidelt ei pea maksma ka tulumaksu.

Riskialtimad võiksid vähemalt osa säästudest paigutada korralikke dividende maksvate ettevõtete aktsiatesse. Eelnimetatud USA pankadest on Wells Fargo aktsiate dividenditootlus 2,3 protsenti. Eesti aktsiatest on seni head dividenditootlust pakkunud Tallinna Vesi. Tõsi, erinevalt hoiustajatest võivad aktsiainvestorid raha ka kaotada.

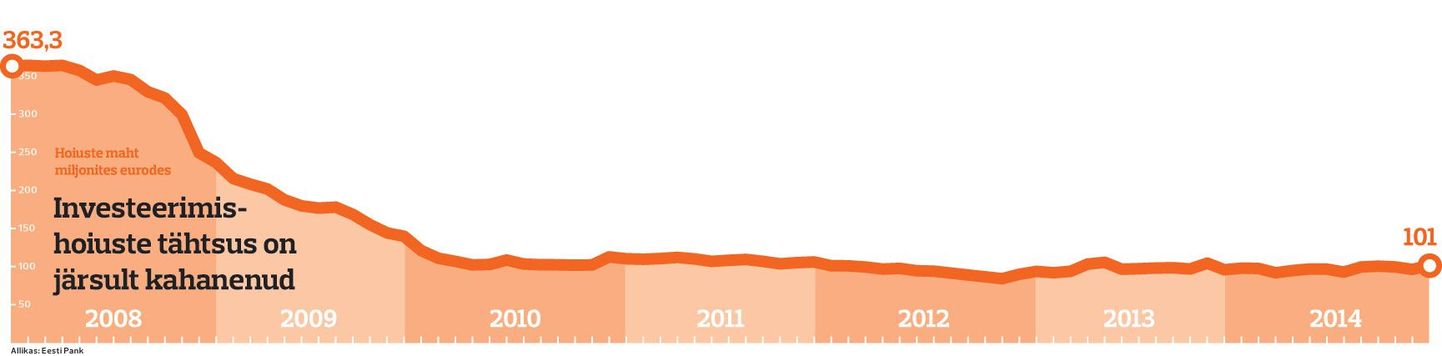

Nagu finantssektori statistikast näha, peavad investeerimishoiust üsna mõttetuks ka säästjad. Kui 2008. aastal oli investeerimishoiuste maht üle 300 miljoni euro, siis nüüdseks on need kahanenud 100 miljonini.

Finantsinspektsiooni andmetel pakkusid 2011. aastal investeerimishoiuse sõlmimise võimalust kuus panka, ülemöödunud aastal kolm ja möödunud aastal kaks panka. Need arvud räägivad iseenda eest.